为什么涨的总是消费股?

出品 | 虎嗅Pro 投研组

作者 | 李友鲲

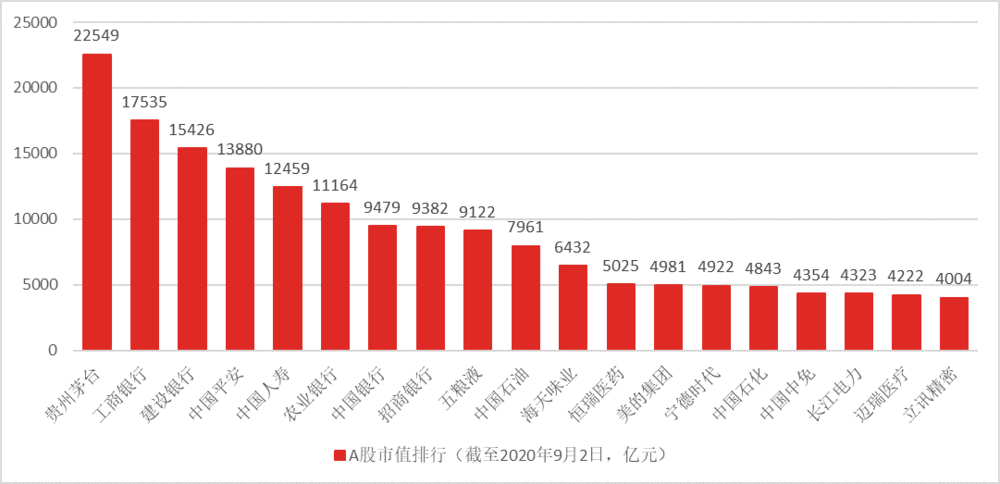

年初以来,消费板块迎来了一波结构性牛市。截止至9月2日,贵州茅台总市值22549亿元,位居A股市值第一,高于“宇宙第一大行”工商银行的17535亿元。此外,五粮液、海天味业总市值分别为9122亿元、6432亿元,分别位居A股总市值排行榜第9名和第11名。五粮液市值已超中国石油,并逼近招商银行。

(资料来源:Wind资讯)

以食品饮料板块为例,年初至今涨幅为66.29%,位列申万一级板块涨幅榜首,板块市盈率从31.32倍上涨至51.34倍,提升64%,相比之下,业绩的提升仅仅贡献了1%的增长。

节节高升的估值,也引来了银河证券罕见的唱空。

8月29日,银河证券分析师在报告中表示 “近期食品饮料持续走强,白酒、调味品等行业市盈率不断创近年新高,尽管我们在过去很长时间强烈推荐白酒、调味品等消费股,但是我们不对当下创纪录的消费股再唱赞歌,因为创纪录估值意味着未来投资回报率下降。”

而在9月3日接受采访的著名私募基金林园资本创始人林园先生表示:“唱空”消费那份研报的观点错误的概率较大。消费走牛,从趋势上看,不是一天两天的事。十年、八年是完全有可能的,大消费板块会长期走牛。”

那么问题来了:短期大幅提升的估值已经远远脱离了历史中枢,是市场情绪的演绎,还是估值体系的蜕变?

估值上涨从何而来?

股市的估值由资金推动,本质上是个水涨船高的过程。

今年以来,新冠病毒横扫全球,对各国经济造成了不小的冲击,各国政府纷纷对冲经济下行风险,全球货币超发。

从国际来看,中国具有相对更强劲的收益率和收益增长,并且对疫情的高效控制也显示了中国经济较高的抗风险能力,国际资金趋向于流入中国。近年来,随着我国资本市场逐步面向国际开放,A股国际资本占比逐步增加。

从国内来看,我国适龄购房人群(25-49岁)规模于2015年见顶并逐步下滑,城镇化率趋近于60%后增长进入平缓阶段,房地产市场从潜在需求的角度已进入增速下行阶段。同时,政府出于对防范金融风险考虑,收紧地产政策,并预计在长效机制出台之前不会放松。受制于政策调控,房地产市场的投资回报率逐年降低,流动性变差;受新冠病毒及洪水灾害影响,国内经济存在增长压力,加息概率较低,而出于对抑制通胀的考虑,继续宽松的可能性也很小。自此,债券市场的投资机会少之又少。从大类资产配置的角度来看,在房地产与债券市场均无过多投资机会的情形之下,股市就成为了资金最好的选择。

国内外的资金流入A股,推高了A股的估值。可为什么资金选择消费板块呢?

这是由于国内宏观经济局势造成的。于外,中美间的大国博弈,对我国出口以及高科技产业造成显著影响。由于触及美国核心利益——高科技产业链上的话语权,关乎于高科技企业的盈利能力和美国GDP增长,中美之间的摩擦在未来一段时间内将无法避免。而大国博弈势必会对双方经济造成影响。于内,中国处于经济增速换档期,新旧动能正在转换,会面临一些经济压力。根据历史经验,这将持续较长时间(10-20年左右)。今年以来的疫情与洪涝灾害也给经济增长造成挑战。在增长不确定的大环境下,资金更偏向于选择增长确定性强的行业/标的。

而消费板块的特质即是如此。不论发生什么,人们总是少不了社交和衣食住行。并且,特殊的产品特性也让一部分公司具备穿越牛熊的能力(不论是业绩还是股价)。就像贵州茅台茅台,且不说主力消费人群(高收入群体)在经济承压阶段倾向于更多的商务宴请去寻找商机来度过难关,人们对茅台日益高胀的收藏热情也在无时不刻的为其需求提供强劲支撑。再比如安井食品,由于疫情影响了外卖配送和餐饮店的营业,速冻丸子的消费场景反而还增加了。

除了可以提供抗周期的确定性外,消费板块的诸多行业还具备可观的增长性。一方面,人们逐步提高的对生活品质及精神满足的诉求引导下,一些新生细分市场高速增长;另一方面,一些行业尚存巨大整合空间,马太效应下,龙头企业持续获得市场份额,行业集中度提升。

那么,后续板块及相关上市公司可否能维持这样估值呢?

估值要往何处去?

一个市场的估值中枢与宏观经济形势密不可分。由于A股逐步走向世界,国际经济形势对A股市场的影响也日益显著。

根据雷达里奥的表述:过去五百年历史中,由于新兴大国的崛起给第一大帝国形成了挑战,当两国实力相近时,大约有十年的经济、技术、地缘政治和资本的对抗。就像18世纪中夜的荷兰与英国,和20世纪初的英国与美国。最后,第一大帝国由于债务泡沫破裂、贫富差导致的国内秩序崩溃、或国内革命等原因逐步走向衰落,经济增速下滑;而新崛起的国家创造出新的国际秩序,经济发展走向繁荣。而由于经济增长的强劲,投资收益率与回报增长率处于领先地位,在市场开放的前提下,国际资本持续流入,国际储备货币地位在随后的一段时间内逐渐转移。

历史总是惊人的相似,但每次又会以不同的形式展现。我们暂且不去讨论难以预见的未来。但至少,中国的收益率及收益增长在国际范围内是领先的,这也将在未来持续吸引国际资本的流入。在A股与世界逐渐接轨(外力:资金结构的变化),市场逐步走向成熟化的过程中(内力,政策的引导),估值体系会产生变化。资金会给予优质公司更高的估值溢价,而经营不善的公司会被给予折价甚至被市场淘汰。这也正是去年以来,市场上具备长期投资逻辑的公司普遍走牛的核心原因。此外,大国间持续的摩擦也造成经济增长的不确定性,因而在未来的一段时间内,消费板块仍将是资金配置的首选。

在存量资金风格转变的基础上,增量资金继续强化了这样的结果。在全球放水的环境下,越来越多来自国内外的资金涌入A股。虽然,长期来看估值体系的转换已成大势,优质资产的估值中枢上移,但上移的幅度本质上还是由资金的多少来决定的。不可否认,全球放水的局面在历史的长河中只是一段插曲,随着在未来某一天的经济复苏,加息周期终会到来。那时,估值也将逐步回归合理中枢。

更多关于消费股的基本面分析,可于虎嗅APP-Pro会员页面-公司价值版块查看。

#看完别走#虎嗅组建了一个虎山行·价值投资交流群,群内有更多关于上市公司投资价值的高质量交流讨论。如果你是更关注行业、公司质地本身而非单纯追涨杀跌的一员,不妨点击这里填写问卷,加入我们~审核严格(为群友把关),还请认真填写。