南极人:被忽视的电商生态玩家

南极电商已经悄然有了“生态电商”的架势。

“双11”的前哨已经打响,5000多家“南极人”店铺已经为“爆单”做好了准备,一如既往。

以“品牌授权”的模式,在阿里、京东、社交电商、唯品会等各个渠道上约有10万个产品链接的“南极电商”,2019年可统计GMV达到305亿元,同比增速高达48.92%。这是一家“家喻户晓”却彷佛又被市场“忽略”的成熟电商公司。

单靠授权“南极人”这一个品牌,就为整个南极电商贡献了超过88%的收入,这是一家另类的内容电商。

被低估的品牌授权模式

1998-2001年,保暖内衣行业竞争激烈、产能过剩,经销商进行野蛮营销,通过广告战、价格战等争夺市场空间,使行业中众多公司陷入困境,曾经的保暖内衣“四大龙头”之一俞兆林基本退身。剩下的恒源祥、北极绒、南极人等品牌纷纷卖掉工厂,开展品牌授权业务。

初步来看,国内品牌授权模式的崛起是在纺服行业。然而,品牌授权模式的起源却是在美国,最成功的代表之一是迪士尼公司。

迪士尼品牌授权的领域包括玩具、服装、室内装饰、家具、食品等,并将其最知名的星球大战、冰雪奇缘、漫威英雄等IP授权其他企业,在很多行业拥有巨大的影响力,并借此获得了巨额收入。2019年,迪士尼以547亿美元授权商品零售额排在全球授权商第一位。值得一提的是前十位的授权商中,美国占据九席,日本占据第十席,中国无缘榜单。

全球授权业在稳定增长,中国授权市场却还在成长初期。

根据国际授权业协会发布的《2020全球授权市场报告》显示,2019年全球授权商品零售额为2928亿美元,同比增长4.5%,达到6年来增幅最高水平。虽然中国授权市场增速较快,规模也次于美国、英国、日本和德国,位列第五,中国授权市场仅占全球授权市场份额的3.6%,未来的潜力和空间还十分巨大。

2019年我国年度授权商品零售额达992亿元,同比增长15.9%。被授权商大量分布在玩具游艺、服装配饰、食品饮料及礼品纪念品四大行业,分别占比17%、15%、12%、9%。品牌授权通过扩大销量、拓宽消费人群等方式为企业带来了高额收益,据中玩协调研,授权产品的销售额普遍高于无IP授权的同类产品,93%的企业表示,IP授权带动产品销售额实现了不同程度的提升。

对于被授权商来说,能够借助品牌知名度快速扩大销量,可以节约品牌建设成本、降低周转风险。对于品牌授权商来说,能够运用自身品牌优势,进入不同品类市场,扩大用户增量,以低成本撬动高利润。

从生产端看,大量优质的中小生产商缺乏有竞争力的品牌,无法在激烈的市场竞争中获得稳定的订单。南极电商可以通过品牌授权及电商平台的流量优势为供应商提供稳定的销售渠道和订单量,提高资金使用效率和存货周转效率,并基于消费端需求提供选品、研发等技术支持。

从销售端看,庞大的供应商群体为公司构筑起了规模壁垒,保证了高性价比的产品来源。电商渠道的流量成本越来越高,经销商凭借一己之力难以运营好电商平台众多指标体系、把握行业趋势,实现高销售额。

当然,品牌授权模式也具有一定弊端。品牌授权商自身不进行生产,难以把控产品质量,可能造成消费者对品牌的信任度下降,品牌声誉受损。但随着代工厂模式的技术成熟,总体而言,元气资本认为,品牌授权模式的发展对于行业利大于弊。

南极电商:超越南极人的存在

南极电商之所以比同期的恒源祥、北极绒做得更出色,主要受益两个底层逻辑:

首先是南极电商专注平价、优质的大众消费品,侧重中、高购买频次的家庭消费品,使产品能够穿越消费人群和各线消费层级。定价策略围绕“低频不低价、中频性价比、高频极致性价比”,在行业的主流价格带上打造高性价比产品,并通过价格优势促进中低频转向高频以提高效率,让合作伙伴的资金周转率和存货周转率高于传统消费品牌。

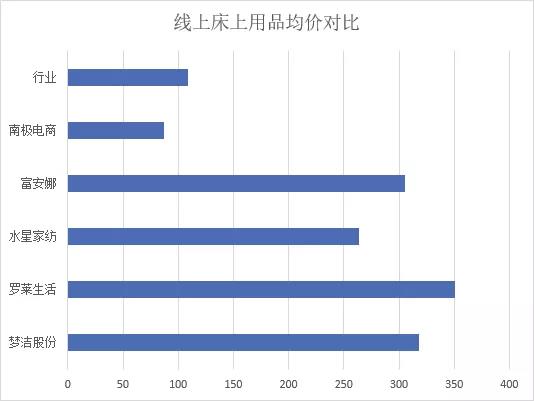

线上床上用品均价对比(来源:元气资本,淘宝,京东)

以床上用品为例,延续高频低价的逻辑切入的是品牌与白牌市场之间的空白市场,淘宝搜索“床上用品”发现,南极人品牌69元/套的四件套月销量超过10万件,销量排名第一。同时推出高品质而均价低于行业内四大领先品牌的产品,由此通过差异化定价向上向下收割市场份额。

同时,南极电商对于“规则”的理解也明显更胜一筹。根据电商渠道流量规则变化调整运营方法,南极电商宛如一只“变色龙”。以淘系平台为例,自2018年8月31日起,阿里将“猜你喜欢”前移,以用户为中心进行精准推荐。在此背景下,南极电商也由以往追求店铺数量增长的店群策略转向推行大店策略。各层级店铺分工明确,综合大店做“爆款及爆款群”,推动大店越做越强,打造爆款引流,并持续优化关键词销量排名和长尾词销量排名。腰部店铺依托供应链体系做大店供应商的分销,同时以价格为中心,进行自身优势品类的深挖和细分,最终形成体系内店铺“高、中、低”客单差异化发展和配合。小店铺进行种草,做出自己的特色产品并持续经营老客户,做到了“小而美”。

这些都是我们容易观察到的南极电商的优势,而“冰山”之下,南极电商真正的基本盘实际上早已不是简单的“卖商标”。

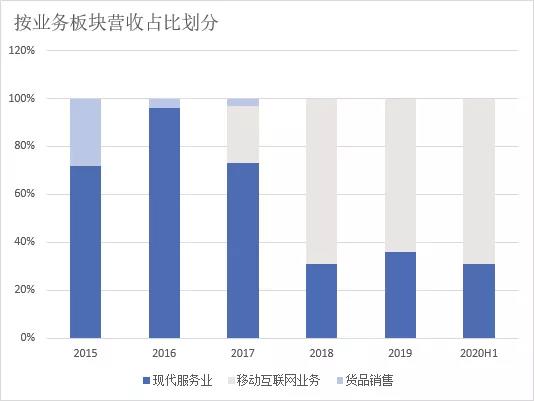

当不再以品牌、而以业务板块解构南极电商营收会发现,移动互联网业务已经悄悄取代了现代服务业(包含品牌授权的业务)。

来源:公司公告,元气资本

2019年现代服务业业务营业收入为13.96亿元,营收占比为31%,2015-2020H1毛利率维持在90%左右。

自2017年收购时间互联以来,移动互联网业务营收逐渐增加,2019年营收为25.08亿元,占公司总营收60%以上,移动互联网业务毛利率较低且有所下降,2017-2020H1毛利率维持在10%以下。2016年以来,货品销售业务占比逐渐减少,到2018年基本归零。

公司的模式可以总结为:靠南极人赚钱,靠时间互联升值。

时间互联主要业务为移动互联网营销业务,即作为移动端流量供应方的代理商,为客户提供广告营销服务,在供应方渠道推广app、投放广告。

时间互联的经营风格在于“保稳定、控风险”,核心目的很明确,是为了寻找优质的流量供应商和客户,并提供持续的专业的一站式的数据管理、动态监控、事后报告等服务。

南极电商意识到,不仅需要重视收入规模,同时也要重视收入质量和潜在的业务风险。因此从营收及毛利率看,时间互联2019年营收增长,毛利率却有所下滑,主要原因在于时间互联对客户和平台的选择更加慎重,终止了与一些账期较长的客户的合作,而这些客户毛利率相对较高。

2020年H1公司营收同比下降6.69%,主要是受疫情影响所致,一方面电商客户在投放广告方面更加谨慎,另一方面疫情导致第一季度许多客户回款滞后。从应收帐款看,2019年时间互联应收帐款为1.6亿元,同比增长34.1%,是由于时间互联有一笔应收帐款逾期,出于谨慎性原则计提坏账准备,剔除该笔逾期金额,导致应收帐款的增速低于收入增速。从经营性现金流看,时间互联2019年经营性现金流为1.77亿元,实现由负转正。

时间互联的流量供给侧阵容很强大,包括VIVO、小米等优质流量媒体资源,同时是腾讯应用宝、今日头条等主流流量媒体的核心代理商。2020年时间互联全资子公司北京亨利获得OPPO网服行业核心代理商资格,进一步提高时间互联市占率及行业知名度。

在流量需求侧,时间互联已经拥有淘宝、快手系、探探、唯品会、抖音系等优质客户。值得一提的是,2019年开始,顺应互联网直播浪潮,时间互联已经开始布局MCN业务,拓展网络红人广告及网络直播服务业务。在小红书、抖音等平台持续签约网络红人,并在小红书及快手等短视频平台布局相关自有产品直播或为其他品牌直播的业务。

利用南极人品牌授权获得庞大的授权经销商联盟,再以时间互联触及更多流量入口和稳定变现渠道,南极电商已经悄然有了“生态电商”的架势。

下一个南极人在哪里?

当下,由于拼多多的出现,白牌商家再次出现了爆发式增长,纺服行业再次出现产能过剩严重的情况,许多厂家甚至冒用国际品牌生产山寨商品,这一切与2008年的情况极为类似。

不同的是,战场由线下转移至了线上,这一次又是否还会诞生一个“南极人”呢?

我们先看南极电商的核心产品品类内衣及床上用品两个赛道,2019年GMV占比分别为29.34%、17.53%。这两大品类线上(天猫、京东平台)市场竞争尤为激烈,内衣品类CR4为20%左右,床上用品品类CR4为30%左右,但南极电商市占率排名第一,且明显领先于其他企业,已形成龙头之势。

同时,2010年以来,我国内衣消费需求不断增加,2019年,内衣消费需求已达167.7亿件,预计2020年将达到172.2亿件。在疫情影响下,已布局线上渠道的内衣品牌处于有利地位,抗风险能力较强。据我们的调研数据,2020年,通过线上渠道购买内衣的消费者占43.2%,占比较大。同时,建设线上渠道有利于重塑品牌调性,打入年轻消费者。

另一方面,家纺属于生活日用品类,需求相对比较稳定,2019年,中国家纺行业市场规模达到2310.3亿元,同比增长4.61%。我们判断,未来受城镇化率提升、二胎政策放开及城镇化率提升,家纺行业仍然存在比较大的增长空间。目前的家纺行业处于成熟期,形成了以罗莱、富安娜、水星、梦洁为首的竞争格局。但由于行业进入壁垒较低,产品同质化严重,行业内存在大量面临着激烈竞争的中小厂商。近年来,龙头品牌线下业务见底,纷纷转向线上发展,且增速较快,可以预见,未来家纺行业线上业务占比也会越来越大。

也就是说,内衣与家纺在线上还存在着绝对的发展空间与潜力,并且伴随中国产权保护力度加大、国人对品牌正品的认可度越来越高,白牌厂商的生存空间日益收窄,更多供应商需要获得正规品牌授权,下一个“南极人”出现的窗口已经打开。

即便如此,完全复制南极电商的模式已经不可取,因为如今电商行业发展逐渐步入成熟期,红利将近,中小企业想入驻电商平台拓展销售渠道变得更加困难。

以天猫为例,天猫对商家入驻管控规则日益严格。主要变化有两个:一,部分品类只能通过邀请入驻。例如公司主要业务所在的母婴、家纺等品类;二,收窄申请渠道。要求同一主体开设的多家店铺间经营的品牌及商品不可重复,如今其他企业想复制南极人大量开店的成功经验已不可能。

只不过,拼多多的存在提供了另一种可能,便是跨平台收拢白牌商家的策略,但要想做到这一点,公司对于各平台之间的规则理解以及不同平台不同战略的制定能力都需要做得极好的水平。

如在品牌授权那一章节所述,除了内衣家纺,玩具类商家之中出现下一个“南极人”的可能性更大。事实上泡泡玛特已经有朝这个方向发展的影子,生产交由代工厂,剥离掉销售,仅通过不断与艺术家合作创造IP,并将IP授权出去的同时搭建数据服务中心,实现个性化、定制化的盲盒持续供应链,成为又一个潮玩界的内容电商,不无可能。