资产流动性指标(银行流动资产包括哪些内容)

原标题:资产流动性指标(银行流动资产包括哪些内容)

流动性管理是商业银行风险管理的重中之重,目前,已经运行三年多的商业银行流动性风险管理办法即将迎来重大调整。

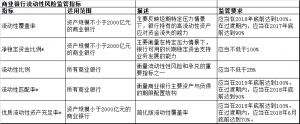

12月6日,银监会就《商业银行流动性风险管理办法(修订征求意见稿)》(下称《办法》)公开征求意见。新引入净稳定资金比例等三大重要指标,以资产规模2000亿元为分水岭,对大型商业银行和中小银行进行区分管理。此外,进一步完善流动性风险监测体系,对部分监测指标的计算方法进行了合理优化。

一家国有大行及一家股份行的风险管理部相关负责人均对记者表示,新引入的其中两个适用于大行的流动性指标影响整体较小。另一方面,对中小银行而言,业内人士指出,此次《办法》加入限制期限错配的流动性匹配率指标,有针对性地瞄准利用特有的业务结构通过“短借长贷”去期限套利的模式,有助于约束期限错配风险。

(注:*为新增指标。商业银行75%存贷比监管指标已于2015年10月1日起取消)

鼓励大行回归零售重视存贷

本次《办法》修订的主要内容是新引入三个量化指标。其中,净稳定资金比例衡量银行长期稳定资金支持业务发展的程度,适用于资产规模在2000亿元(含)以上的商业银行。商业银行的净稳定资金比例应当不低于100%。优质流动性资产充足率是对流动性覆盖率的简化,衡量银行持有的优质流动性资产能否覆盖压力情况下的短期流动性缺口,适用于资产规模在2000亿元以下的商业银行。该指标要求不低于100%。流动性匹配率衡量银行主要资产与负债的期限配置结构,适用于全部商业银行。该指标要求不低于100%。

“对于大型商业银行引入了两项新指标,”光大银行风险管理部负责人高志兵对第一财经表示,“其中,净稳定资金比例在巴塞尔资本协议iii中已经提出,所以商业银行对这一指标的引入应有所准备。”

高志兵表示,流动性匹配率是一个新指标,但也设定了过渡期,根据《办法》,其达标期限设置为2019年底,在过渡期内,应当在2018年底前达到90%,给商业银行改进和完善自身流动性管理留有一定的时间。

高志兵认为,增加上述指标应该对于加强银行流动性管理有积极的促进作用,流动性风险管理是商业银行风险管理最重要的部分。《办法》除了增加量化指标外,对商业银行还有体制机制等多项要求。“银行需要按照监管要求,对流动性管理体制、计量工具、it系统等进行自查重检,并进行必要的改进提高。”

“净稳定资金比例影响不大。该指标早已在mpa(宏观审慎评估)考核体系中,主要目的是监控银行中长期负债的结构与稳定性。”联讯证券李奇霖表示。

工行资产负债管理部副总经理赵传新对第一财经记者表示,《办法》是在国内外监管形势逐步加强的情况下出台的,对于商业银行进一步增强流动性精细化管理提供了有效指引。

赵传新认为,新增三项指标对不同商业银行产生不同影响。例如对工行而言,新增了两项指标,整体上认为在新规下集团流动性将继续保持稳健。

他指出,作为国有大行,流动性管理策略本身就趋于稳健。工行目前资产负债期限结构合理,流动性风险管理策略稳健审慎,全行流动性运行平稳。下一步,银行会根据监管要求,完善全行流动性风险管理机制,统筹做好境内外、表内外、本外币并表的流动性风险管理,继续保持集团流动性稳健。

李奇霖则指出,综合而言,新增三项指标加强了对银行同业业务的抑制,鼓励银行回归零售,重视存贷,广义基金在同业扩张难度加大。

敦促中小银行减少期限错配

以2000亿元资产规模为界区别对待,并非对中小银行放松要求。“流动性风险始终是对中小商业银行最具威胁的风险,也最易引发系统性、区域性风险。”近日,银监会副主席王兆星在城商行年会上指出。

在我国商业银行体系中,资产规模小于2000亿元的主要以城商行和农商行为主。近日召开的城商行年会上发布的相关数据显示,截至2017年9月末,全国134家城商行总资产达到30.5万亿元,在银行业中占比达到12.7%。

王兆星指出,一些城商行资产配置期限过长,导致流动性风险进一步积累。一定要保持高度警惕,不断优化本行业务结构,不断优化资产负债结构,不断优化收入和盈利结构,不断提高资产质量,加快推动同业负债回归流动性管理的本源。

对于这一庞大群体,此次银监会新《办法》针对中小银行引入的指标——优质流动性资产充足率,矛头正是直指中小银行。《办法》也给出了过渡期,要求应当在2018年底前达标,2018年6月底前达到70%。

银监会相关负责人指出,现行的《商业银行流动性风险管理办法(试行)》只包括流动性比例和流动性覆盖率两项监管指标。其中,流动性覆盖率仅适用于资产规模在2000亿元(含)以上的银行,资产规模在2000亿元以下的中小银行缺乏有效的监管指标。

“中小银行一直以来缺乏与之相对应的流动性监管要求,容易出现不同类型银行监管规则不一致,不利于提升中小银行流动性管理能力,也容易滋生套利空间。”国家金融与发展实验室银行研究中心主任曾刚对第一财经指出。

李奇霖指出,作为简化版流动性覆盖率,优质流动性资产充足率有相似的作用,可以鼓励机构减少期限错配,增加长期限资金融入。

中国人民大学国际货币所研究员李虹含也表示,在2014年《商业银行流动性风险管理办法(试行)》(2015年进行了修订)中,对中小银行的合规性监管指标包括流动性覆盖率、存贷比(已于2015年10月1日起取消)、流动性比例。此次引入优质流动性资产充足率指标后,对中小银行在同业拆借、同业理财买卖等业务方面将有所限制,将鼓励中小银行做好计划财务工作,提高自身流动性与资产质量。

曾刚还指出,此次《办法》加入限制期限错配的流动性匹配率指标,有针对性地瞄准利用特有的业务结构通过“短借长贷”去期限套利的模式,有助于约束期限错配风险。