管理用净财务杠杆计算公式(解析净财务杠杆反映什么问题)

原标题:管理用净财务杠杆计算公式(解析净财务杠杆反映什么问题)

古希腊科学家阿基米德有这样一句流传千古的名言:“假如给我一个支点,我就能把地球挪动!“

财务管理上的杠杆,通俗点说:你赚钱的回报率远远高于你借钱的成本的时候,你要果断考虑多借钱。

杠杆的产生是由于固定性成本费用的存在,导致收入的一个微小变化引起利润一个巨大变化。

固定性的成本费用又分成两类:(1)与经营活动相关的固定性费用;(2)与财务活动相关的固定性费用。

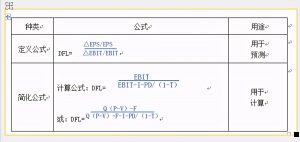

财务杠杆

定义:由于债务融资产生的固定利息费用的存在,使得息税前利润的变动引起每股收益产生更大变动程度的现象;

公式:

总结:固定利息费用的存在只是一个财务风险的放大器,真正造成财务风险的因素是息税前利润的变动幅度。

另外,经营杠杆影响的是息税前利润,财务杠杆影响的是每股收益;

财务杠杆作用的后果

不同的财务杠杆将在不同的条件下发挥不同的作用,从而产生不同的后果。

1、投资利润率大于负债利润率时。财务杠杆将发生积极的作用,其作用后果是企业所有者获得更大的额外收益。这种由财务杠杆作用带来的额外利润就是财务杠杆利益。

2、投资利润率小于负债利润率时。财务杠杆将发生负面的作用,其作用后果是企业所有者承担更大的额外损失。这些额外损失便构成了企业的财务风险,甚至导致破产。这种不确定性就是企业运用负债所承担的财务风险。

财务杠杆:通过支付利息(固定成本)获取资金的使用权。比如一个老板本金50万,年投资回报率20%,如果不借贷,则每年获得回报10万。如果借贷100万,利率是10%,则可以每年支付10万元获得100万资金的使用权,再拿本金和贷款共计150万去投资,如果还是20%的收益,扣除利息后每年回报20万,足足放大了一倍。如果年收益率降低到6%,则不能覆盖利息,出现亏损。

因此,支付固定成本来加大杠杆的优势在于以较小的成本撬动了更多的资源,劣势在于无论经营情况如何,企业都需要定期支付固定成本,如果经营不利,杠杆变为负数,企业就会产生经营风险(business risk)或者财务风险(financial risk),现金流出现问题,增大破产的风险,所以杠杆是一把双刃剑。