业务招待费比例是多少(公司业务招待费的账务处理)

原标题:业务招待费比例是多少(公司业务招待费的账务处理)

多少业务招待费,一边报销,一边税前扣除?同样是出行费用,为什么有的员工按差旅费报销?有的员工是按业务招待费报销?能否全额税前扣除?企业该如何对业务招待费进行税务筹划呢?

评论“日历”免费领取21年最新会计台

同样的费用用途不一样

报销归类不一样!

首先,来看这些情况,属于财务易错的报销归类:

情形1:因公司业务需要而开展的,报销客户来往的出现费用,属于“业务招待费”。

业务招待费:

《中华人民共和国企业所得税实施条例》第四十三条:

企业企业发生的与生产经营活动有关的业务招待费支出,按照发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰。

情形2:因回家探亲、福利旅行的出行费用,属于“职工福利费”。

职工福利费:

《中华人民共和国企业所得税实施条例》第四十条:

企业发生的职工福利费支出,不超过工资、薪金总额的14%的部分,准予扣除。

情形3:因公出差的出行费用,在标准内的费用,属于“差旅费”。

差旅费:

指出差期间因办理公务而产生的交通费、住宿费和公杂费等各项费用。(差旅费是行政事业单位和企业的一项重要的经常性支出)

情形4:公司组织员工职业技术培训,培训出行费用,属于“职工教育经费”。

职工教育经费:

财税[2018]51号规定:一、企业发生的职工教育经费支出,不超过工资薪金总额8%的部分,准予在计算企业所得税应纳税所得额时扣除;超过部分,准予在以后纳税年度结转扣除。

情形5:公司在外地召开会议,会议期间出行费用,属于“会议费”。

会议费:小会公司为召开会议所发生的一切合理费用,包括租用会议所费用、会议资料费、交通费、茶水费、餐费、住宿费等。

情形6:公司在筹建期间发生的出行费用,属于“开办费”。

开办费:

国税函[2019]98号明确,新税法中开办费未明确列作长期待摊费用,企业可以在开始经营之日的当年一次性扣除,也可按照新税法有关长期待摊费用的处理规定处理,但一经选定,不得改变。

业务招待费

扣除填报及注意事项

即使分清了以上6种情况外,有些会计还是对业务招待费标准扣除不理解,不知道税前能扣除多少。下面,结合个案例,让你轻松上道~

财务工作中,你是否遇到焦头烂额不知如何解决的问题呢?

【案例】公司2020年的销售收入为1000万元,业务招待费实际发生额为6万元,税前准予扣除为多少?若业务招待费实际发生额为4万元,税前准予扣除为多少?若业务招待费实际发生额为10万元,税前准予扣除为多少?

1)实际发生额不超过当年销售(营业)收入的5‰

销售收入为1000万元,业务招待费为4万元,按发生额的60%扣除。

因此,小会公司当年能在税前扣除额:4×60%=2.4万元。

2)实际发生额超过当年销售(营业)收入的5‰

① 实际发生额的60%小于当年销售(营业)收入的5‰

销售收入为1000万元,业务招待费为6万元,超过当年销售收入的5‰即5万元,但按实际发生额的60%计算,实际可税前扣除额为3.6万元,未超过限额。

因此,公司当年能在税前扣除3.6万元。

② 实际发生额的60%大于当年销售(营业)收入的5‰

销售收入为1000万元,业务招待费为10万元,按实际发生额的60%计算,可税前扣除额为6万元,但最高不得超过当年销售收入的5‰,销售收入1000万元的5‰为5万元。

因此,公司当年只能在税前扣除5万元,超过5万元部分不得税前扣除。

业务招待费扣除相关注意事项,

以下几点,财务需知!

1. 未实际发生的业务招待费不得税前扣除

比如公司2020年度按销售收入的0.5%计提了业务招待费500万元,但公司全年实际发生业务招待费只有450万元,则没有实际发生的业务招待费50万元不得税前扣除,此50万应全额调增处理,不参与限额扣除。

2. 注意业务招待费税前扣除的基数

根据国税函〔2009〕202号相关规定:

企业在计算业务招待费、广告费和业务宣传费等费用扣除限额时,其销售(营业)收入额应包括《实施条例》第二十五条规定的视同销售(营业)收入额。

根据国税函〔2010〕79号规定:

对从事股权投资业务的企业(包括集团公司总部、创业投资企业等),其从被投资企业所分配的股息、红利以及股权转让收入,可以按规定的比例计算业务招待费扣除限额。

因此,业务招待费的税前扣除计算基数包括主营业务收入、其他业务收入和视同销售收入。

3. 筹办期间的相关特殊规定

国家税务总局公告2012年第15号第五条规定:

企业在开办(筹建)期间,发生的与筹办活动有关的业务招待费支出,可按实际发生额的60%计入企业筹办费,并按有关规定在税前扣除。

此情形下企业在税前扣除其业业务招待费时,不受到“最高不得超过当年销售(营业)收入的5‰”条件的限制。

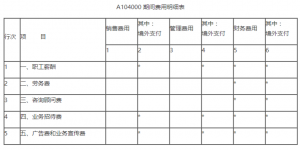

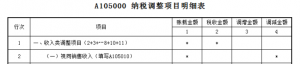

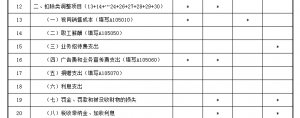

附:业务招待费填报表

业务招待费税前扣除限额只需要在企业所得税年度汇缴申报时按照税法规定及税会差异调整应纳税所得额,企业所得税季度预缴申报时无需纳税调整。

具体涉及的年度申报表为a104000《期间费用明细表》的第4行“业务招待费”,以及a105000《纳税调整项目明细表》的第15行“业务招待费支出”,如下:

业务招待费

税务筹划3招见效

第一招:提前规划业务招待费

企业可尽量让招待费限额计算的基数增大,若增大当年的销售收入;使得招待费发生额减少,如特定业务发生的餐饮费可计入福利费、宣传费等,需正确核算招待费,并非所有餐饮费都应计入招待费中。

因此,根据税法规定的扣除比例,可提前对业务招待费列支的额度进行规划。

第二招:有效分流业务招待费

根据文件相关规定,业务宣传费的扣除限额为销售(营业)收入的15%(特定行业为30%),较业务招待费的限额高的多。

因此,有效分流业务招待费与业务宣传费之间的开支,将会起到很好的节税作用。如企业赠送自行生产或委托加工的产品或带有企业logo标志的纪念品,这些礼品起到了推广宣传的作用,可作为业务宣传费列支。

广告费和业务宣传费、业务招待费扣除限额的计算基数:

销售(营业)收入合计=主营业务收入+其他业务收入+视同销售收入,但是不包含政府补助收入等营业外收入。

第三招:设立独立核算分支机构

企业可通过设独立核算的分支机构的方式,来提高费用限额的扣除基数。如设立独立核算的销售公司,通过将产品销售给销售公司,再由销售公司实现对外销售,可直接增加销售收入,从而提高费用限额扣除的基数。但设立分支结构也会给企业带来额外的管理成本,是否要设立这样的分支机构,需要结合实际再综合决策。