无形资产债务重组会计分录例题(企业偿债能力分析案例分析题)

原标题:无形资产债务重组会计分录例题(企业偿债能力分析案例分析题)

(一)以现金清偿债务

1.债务人的会计处理

借:应付账款等

贷:银行存款

营业外收入——债务重组利得(差额)

2.债权人的会计处理

借:银行存款

坏账准备

营业外支出(借方差额)

贷:应收账款等

资产减值损失(贷方差额)

【提示】贷方差额冲减资产减值损失的原因是前期多提了坏账准备。

【例题】甲企业于2×17年1月20日销售一批材料给乙企业,不含税价格为200 000元,增值税税率为17%,按合同规定,乙企业应于2×17年4月1日前偿付货款。由于乙企业发生财务困难,无法按合同规定的期限偿还债务,经双方协议于7月1日进行债务重组。债务重组协议规定,甲企业同意减免乙企业30 000元债务,余额用现金立即偿清。乙企业于当日通过银行转账支付了该笔剩余款项,甲企业随即收到了通过银行转账偿还的款项。甲企业已为该项应收债权计提了20 000元的坏账准备。

(1)乙企业的账务处理:

借:应付账款 234 000

贷:银行存款 204 000

营业外收入——债务重组利得 30 000

(2)甲企业的账务处理:

借:银行存款 204 000

营业外支出——债务重组损失 10 000

坏账准备 20 000

贷:应收账款 23 4000

假如甲企业已为该项应收账款计提了40 000元坏账准备

甲企业的账务处理:

借:银行存款 204 000

坏账准备 40 000

贷:应收账款 234 000

资产减值损失 10 000

(二)以非现金资产清偿债务

1.债务人的会计处理

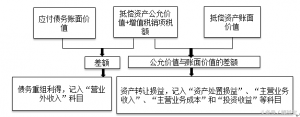

债务人的会计处理如下图所示:

以非现金资产清偿债务的,债务人应当将重组债务的账面价值与转让的非现金资产公允价值之间的差额,作为债务重组利得,计入当期损益,若抵债资产需缴纳增值税,在增值税不单独结算的情况下,债务重组利得=应付债务账面价值-(抵债资产公允价值+增值税销项税额);转让的非现金资产公允价值与其账面价值之间的差额,作为处置资产损益,计入当期损益。

非现金资产公允价值与账面价值的差额,不同情况应当分别进行处理:

(1)非现金资产为存货的,应当视同销售处理,根据《企业会计准则第14号——收入》相关规定,按存货的公允价值确认销售商品收入,同时按账面价值结转相应的成本。

(2)非现金资产为固定资产、无形资产的,其公允价值和账面价值的差额,计入资产处置损益。

(3)非现金资产为长期股权投资等投资性资产的,其公允价值与账面价值的差额,计入投资收益。

【提示1】抵债的非现金资产公允价值与账面价值差额的会计处理与出售资产相同。

【提示2】抵债资产为长期股权投资、以公允价值计量且其变动计入其他综合收益的金融资产(债务工具)的,还应将可转入损益的原记入“其他综合收益”科目金额及“资本公积—其他资本公积”科目金额对应部分转出,记入“投资收益”科目;抵债资产为以公允价值计量且其变动计入当期损益的金融资产的,还应将原记入“公允价值变动损益”科目金额对应部分转出,记入“投资收益”科目。

【例题·单选题】甲公司为增值税一般纳税人,适用的增值税税率为17%。20×6年7月10日,甲公司就其所欠乙公司购货款600万元与乙公司进行债务重组。根据协议,甲公司以其产品抵偿全部债务。当日,甲公司抵债产品的账面价值为400万元,已计提存货跌价准备50万元,市场价格(不含增值税额)为500万元,产品已发出并开具增值税专用发票。甲公司应确认的债务重组利得为( )。(2012年)

a.15万元

b.100万元

c.150万元

d.200万元

【答案】a

【解析】甲公司应确认的债务重组利得=债务重组日重组债务的账面价值600-付出非现金资产的公允价值和增值税销项税额500×1.17=15(万元)。